【受付終了】定額減税補足給付金(不足額給付)の対象者及び支給金額

1 不足額給付1

(1)概要

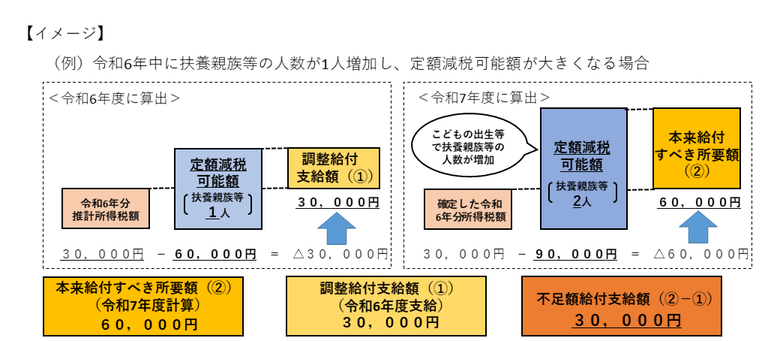

令和6年に実施した定額減税補足給付金(調整給付)の算定に際し、令和5年分所得等を基にした推計額(令和6年分推計所得税額)を用いて算定したことなどにより、結果として支給額に不足が生じた方に、不足する金額を1万円単位で支給します。

(2)対象者

令和7年度分住民税が名古屋市で課税される方のうち、以下のア及びイのいずれの条件にも該当する方

- ア 定額減税前の令和6年分所得税額または令和6年度分住民税所得割額が発生する

- イ 本来給付すべき所要額(注)が、定額減税補足給付金(調整給付)の支給額を上回る

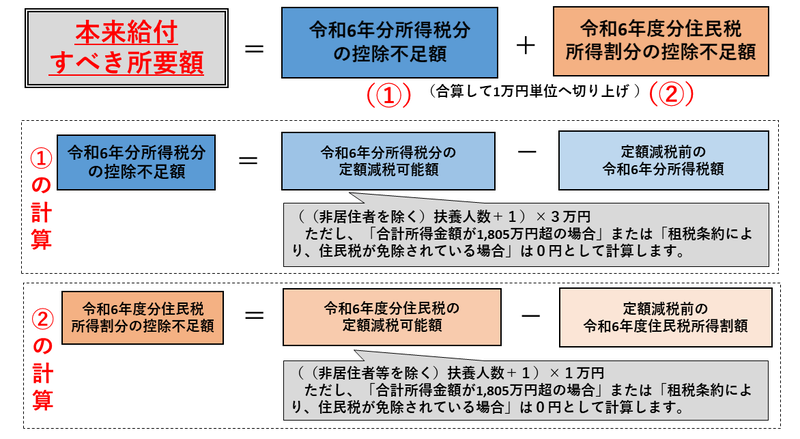

(注)本来給付すべき所要額とは

令和6年分所得税額及び定額減税の実績額が確定したのちに算定した令和6年分所得税分の控除不足額と令和6年度分住民税所得割分の控除不足額の合計額です。

対象となりうる例

- 子どもの出生等、扶養親族等が令和6年中に増加したことにより、「令和6年分所得税の定額減税可能額」が、「令和6年推計所得税の定額減税可能額」を上回った方

- 令和5年所得に比べ、令和6年所得が減少したことにより、「令和6年分所得税額(令和6年所得)」が、「令和6年分推計所得税額(令和5年所得)」を下回った方

(3)支給金額

「本来給付すべき所要額」から「定額減税補足給付金(調整給付)支給額(注)」を差し引いた金額

(注)定額減税補足給付金(調整給付)の受給辞退があった場合等は、支給所要額を差し引きます。

(4)対象者及び支給金額の決定に用いる各項目の確認方法

不足額給付の対象者及び支給金額の決定に用いる各項目が記載されている書類及び記載箇所は以下のとおりです。各書類の見本を掲載していますので参考にしてください。

「令和6年分所得税分の控除不足額」の算出に用いる項目について

令和6年分の所得税の確定申告書を提出された方

| 項目 | 書類 | 記載箇所 | 見本 |

|---|---|---|---|

| 令和6年分所得税の定額減税可能額 | 令和6年分の所得税の確定申告書 | ㊹令和6年分特別税額控除 | 1 |

| 定額減税前の令和6年分所得税額 | 令和6年分の所得税の確定申告書 | 「㊸再差引所得税額」-「㊽~㊾外国税額控除等」 | 1 |

令和6年分の所得税の確定申告書を提出されていない方

| 項目 | 書類 | 記載箇所 | 見本 |

|---|---|---|---|

| 令和6年分所得税の定額減税可能額 |

|

|

2 3 |

| 定額減税前の令和6年分所得税額(注2) | 令和6年分給与所得または公的年金等の源泉徴収票 | 摘要欄(源泉徴収時所得税減税控除済額) | 4 5 |

- (注1)定額減税可能額の算定対象に該当しない非居住者の扶養親族が含まれて記載されます。

- (注2)源泉徴収票に記載された「源泉徴収時所得税減税控除済額」を「定額減税前の令和6年分所得税額」として計算します。なお、源泉徴収票をお持ちでない方については、令和6年度分住民税情報から推計した定額減税前の所得税額で計算することになります。

その他の項目について

| 項目 | 書類 | 記載箇所 | 見本 |

|---|---|---|---|

| 令和6年度分住民税所得割分の控除不足額 |

|

所得割額から控除しきれない額 | 6 7 |

| 定額減税補足給付金(調整給付)支給額 | 令和6年度定額減税補足給付金(調整給付)の支給のお知らせ | 調整給付支給額 | 8 |

各書類における記載箇所(見本)

-

見本1_令和6年分の所得税の確定申告書 (PDF 263.2 KB)

-

見本2_令和7年度市民税・県民税・森林環境税納税通知書 (PDF 298.8 KB)

-

見本3_令和7年度の特別徴収税額の決定(変更)通知書 (PDF 300.3 KB)

-

見本4_令和6年分給与所得の源泉徴収票 (PDF 233.5 KB)

-

見本5_令和6年分公的年金等の源泉徴収票 (PDF 245.5 KB)

-

見本6_令和6年度市民税・県民税・森林環境税納税通知書 (PDF 325.4 KB)

-

見本7_令和6年度の特別徴収税額の決定(変更)通知書 (PDF 300.5 KB)

-

見本8_令和6年度定額減税補足給付金(調整給付)の支給のお知らせ (PDF 160.9 KB)

2 不足額給付2

(1)概要

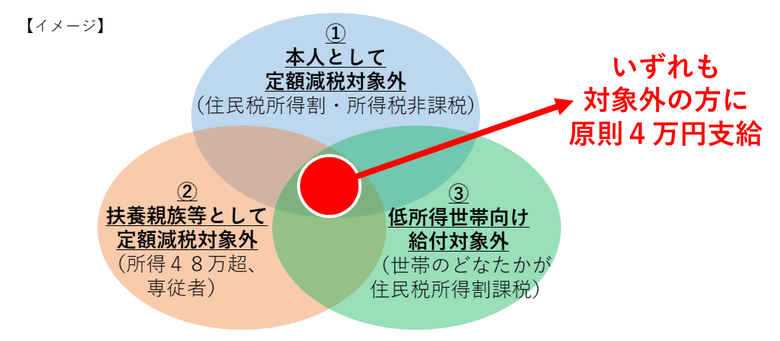

本人及び扶養親族等として定額減税対象外であり、低所得世帯向け給付の対象世帯の世帯主・世帯員にも該当しなかった方に、原則4万円を支給します。

(2)対象者

令和7年度分住民税が名古屋市で課税される方のうち、以下のアからエのいずれの条件にも該当する方

- ア 定額減税前の令和6年分所得税額及び令和6年度分住民税所得割額がいずれも0円

- イ 令和6年分所得税または令和6年度分住民税において、「合計所得金額が48万円超」または「事業専従者である」

- ウ 令和6年分所得税または令和6年度分住民税において、「合計所得金額が1,805万円以下」であり、「租税条約の適用」がない

- エ 低所得世帯向け給付の対象世帯の世帯主・世帯員にも該当しない

「低所得世帯向け給付」とは、令和5年12月の内閣府公表「新たな経済に向けた給付金・定額減税一体措置」における以下の給付金を指す。

- 令和5年度住民税非課税世帯への給付(7万円)

- 令和5年度住民税均等割のみ課税世帯への給付(10万円)

- 令和6年度新たに住民税非課税または均等割のみ課税となる世帯への給付(10万円)

(3)支給金額

「定額減税対象外となった金額(注1)」から「本人または扶養主の定額減税補足給付金(調整給付)の支給額(注2)」を差し引いた金額

(注1)令和6年分所得税または令和6年度分住民税において、「合計所得金額が48万円超」または「事業専従者である」ことにより定額減税を受けられなかった金額をいいます。具体的には次の表のとおり。

| 該当する条件 | 定額減税対象外となった金額 |

|---|---|

| (原則)令和6年分所得税、令和6年度分住民税のいずれにおいても「合計所得金額が48万円超」または「事業専従者」 | 4万円 |

| 令和6年分所得税の「合計所得金額が48万円超」または「事業専従者」 | 3万円 |

| 令和6年度分住民税の「合計所得金額が48万円超」または「事業専従者」 | 1万円 |

(注2)定額減税補足給付金(調整給付)の受給辞退があった場合等は、支給所要額を差し引きます。

お問い合わせ先

名古屋市緊急支援給付金コールセンター

平日のみ 午前9時から午後5時まで

電話:050-3135-3260

ファクス番号:052-228-2774

(注)コールセンターの運営は、令和8年2月27日(金曜日)をもって終了します。恐れ入りますが、給付金に関するお問い合わせは、運営期間内にご連絡いただきますようお願いいたします。

PDFファイルをご覧いただくには、「Adobe(R) Reader(R)」が必要です。お持ちでない方はアドビシステムズ社のサイト(新しいウィンドウ)からダウンロード(無料)してください。